Cadastro de Lançamentos da ECF (FFIS0166)¶

Conhecer o Programa¶

Este programa possibilita cadastrar informações referentes ao lançamento do período do SPED ECF.

Campo a Campo¶

Identificação do Período

Período

Informar o período do lançamento da ECF.

Quando o campo Situação estiver selecionado como "Regular" este campo deve ser informado em períodos que compreendam trimestres. Não será permitido o cadastro de períodos que já compreendam períodos cadastrados anteriormente para a mesma empresa.

Ind. Início do Período

Selecionar o indicador do início do período da ECF.

As opções são: Regular; Abertura; Resultante de cisão/fusão ou remanescente de cisão ou realizou incorporação; Resultante de Transformação e Início de obrigatoriedade da entrega no curso do ano calendário.

Situação

Selecionar o indicador da situação do período da ECF.

As opções são: Normal; Extinção; Fusão; Incorporação/Incorporada; Incorporação/Incorporadora; Cisão Total; Cisão Parcial; Transformação; Desenquadramento de Imune/Isenta e Inclusão no Simples Nacional.

Tipo da ECF

Selecionar o indicador do tipo de ECF do período.

As opções são: ECF de empresa não participante de SCP como sócio ostensivo; ECF de empresa participante de SCP como sócio ostensivo e ECF da SCP.

Natureza Jurídica

Selecionar a natureza jurídica referente a Pessoa Jurídica da ECF.

Cod. Atividade Econômica

Selecionar o código da atividade econômica principal da Pessoa Jurídica da ECF.

Data Sit. Especial

Informar a data da situação especial do período da ECF.

Esse campo será habilitado e obrigatório somente quando a opção selecionada para o campo Situação for diferente de "Normal".

Patrimônio Remanescente Cisão (%)

Informar o percentual do patrimônio remanescente em caso de cisão.

Campo obrigatório e habilitado somente quando a opção selecionada para o campo Situação for "Cisão Parcial".

Aba Parâmetros de Tributação

Aba Forma de Tributação

Optante pelo REFIS

Checkbox. Marcar para indicar se é optante pelo REFIS (Programa de Recuperação Fiscal).

Optante pelo PAES

Checkbox. Marcar para indicar se é optante pelo PAES (Parcelamento Especial).

Forma Tributação

Selecionar a forma de tributação do período da ECF.

As opções são: Lucro Real; Lucro Real/Arbitrado; Lucro Presumido/Real; Lucro Presumido/Real/Arbitrado; Lucro Presumido; Lucro Arbitrado; Lucro Presumido/Arbitrado; Imune do IRPJ e Isenta do IRPJ.

Forma Apuração

Selecionar a forma de apuração do IRPJ e da CSLL.

As opções são: Trimestral e Anual.

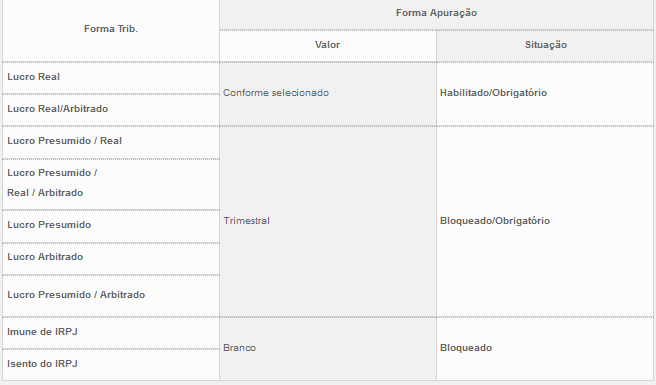

Esse campo possuirá tratamento conforme tabela abaixo:

Qualificação PJ

Indicar a qualificação da pessoa jurídica do período da ECF.

As opções são: PJ em Geral; PJ Componente do Sistema Financeiro e Sociedade Seguradoras, de Capitalização ou Entidade Aberta de Previdência Complementar.

Esse campo ficará desabilitado quando o campo Forma de Trib. estiver preenchido com uma das opções: Imune do IRPJ e Isenta do IRPJ.

Tp. Escrituração

Indicar o tipo de escrituração da ECF.

As opções são:

C - Obrigada a entregar a ECD ou entrega facultativa (haverá recuperação dos dados) e.

L -Não obrigada a entregar a ECD/Livro Caixa (Opção do Lucro Presumido - parágrafo único do art. 45 da Lei nº 8.981, de 1995).

Esse campo ficará habilitado e obrigatório quando o campo Forma de Trib. estiver preenchido com uma das opções: Lucro Presumido/Real; Lucro Presumido/Real/Arbitrado; Lucro Presumido e Lucro Presumido/Arbitrado.

Optante pela extinção do RTT no ano-calendário de 2014

Checkbox. Marcar para indicar a opção de extinção do RTT no ano-calendário de 2014.

Esse campo somente estará habilitado para alteração quando o campo Forma de Trib. estiver preenchido com uma das opções: Lucro Real; Lucro Real/Arbitrado; Lucro Presumido/Real e Lucro Presumido/Real/Arbitrado.

Diferenças entre a Contabilidade Societária e FCONT

Checkbox. Marcar para indicar a existência de diferenças entre a contabilidade societária e o FCONT.

Esse campo somente ficará habilitado para alteração quando o campo Optante pela extinção do RTT no ano-calendário de 2014 estiver marcado.

Forma de Tributação no Período

Selecionar as formas de tributação para os trimestres do período da ECF.

As opções são: Não Informado; Real; Presumido; Arbitrado e Real Estimativa.

Somente estarão habilitados para edição os campos de trimestres que estivem compreendidos no período de lançamento da ECF.

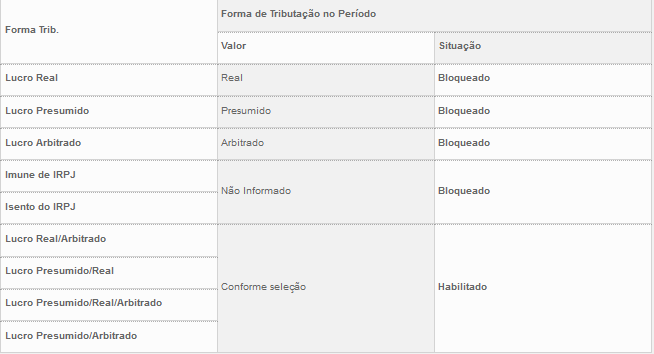

Esse campo possuirá tratamento conforme tabela abaixo:

PJ Imune ou Isenta

PJ Imune ou Isenta

Permite selecionar as informações para pessoas jurídicas do imunes ou isentas no período do lançamento da ECF.

Os campos deste quadro estarão habilitados e obrigatórios quando o campo Forma de Trib. estiver preenchido com uma das opções: Imune de IRPJ e Isento do IRPJ.

Tipo de Entidade

Selecionar a indicação do tipo de pessoa jurídica Imune ou Isenta.

As opções são: Assistência Social; Educacional; Sindicato de Trabalhadores; Associação Civil; Cultural; Entidade Fechada de Previdência; Complementar; Filantrópica; Sindicato; Recreativa; Científica; Associação de Poupança e Empréstimo; Entidade Aberta de Previdência Complementar (Sem Fins Lucrativos); Fifa e Entidades Relacionadas; CIO e Entidades Relacionadas; Partidos Políticos e Outras.

Apuração da CSLL

Selecionar a indicação da apuração da CSLL para imunes ou isentas no período do lançamento da ECF.

As opções são: Anual; Trimestral e Desobrigada.

Apuração do IRPJ

Selecionar a indicação da apuração do IRPJ para imunes ou isentas no período do lançamento da ECF.

As opções são: Anual; Trimestral e Desobrigada.

Aba Estimativas Mensais

Nessa tela é possível informar a forma das estimativas mensais do período do lançamento da ECF. São apresentados todos os meses, mas só estarão habilitados para edição os campos dos meses que estiverem compreendidos no período de lançamento da ECF.

As opções são: Receita Bruta e Acréscimos e Balanço/Balancete de Suspensão/Redução.

Observação

Somente será possível alterar os meses compreendidos nos trimestres do campo Forma de Tributação no Período selecionados como "Real" ou "Real Estimativa".

Aba Parâmetros Complementares

Esta tela possui as parametrizações complementares existentes no período do lançamento da ECF.

PJ Sujeita à Alíquota da CSLL de 15%

Marcar nos casos de: pessoa jurídica de seguros privados, de pessoa jurídica de capitalização e de pessoa jurídica referida nos incisos I a VII, IX e X do § 1º do art. 1º da Lei Complementar nº 105, de 10 de janeiro de 2001.

Administradora de Fundos e Clubes de Investimento

Marcar essa opção no caso de pessoa jurídica administradora de fundos e clubes de investimentos.

Importante

O sistema não irá gerar informação de forma automática para essa opção, é necessário que estas informações sejam preenchidas no registro Y630 diretamente no PVA da ECF.

Participações em Consórcios de Empresas

Marcar caso a pessoa jurídica possua participação em consórcio de empresas.

Importante

O sistema não irá gerar informação de forma automática para essa opção, é necessário que estas informações sejam preenchidas no registro Y640 diretamente no PVA da ECF.

Operações com o Exterior

Marcar no caso de pessoa jurídica que realizou exportação/importação de bens, serviços ou direitos ou que auferiu receitas financeiras ou até que incorreu em despesas financeiras em operações efetuadas com pessoa física ou jurídica residente ou domiciliada no exterior, ainda que essas operações não tenham sido realizadas com pessoa vinculada ou com pessoa residente ou domiciliada em país ou dependência com tributação favorecida ou cuja legislação interna oponha sigilo relativo à composição societária de pessoas jurídicas ou a sua titularidade, inclusive instituição financeira ou companhia seguradora, que realizar as operações acima referidas por intermédio de interposta pessoa.

Importante

O sistema não irá gerar informação de forma automática para essa opção, é necessário que estas informações sejam preenchidas nos registros Y291, Y292, Y300 e Y320 diretamente no PVA da ECF.

Participações no Exterior

Marcar caso a pessoa jurídica possua participação no exterior.

Importante

O sistema não irá gerar informação de forma automática para essa opção, é necessário que estas informações sejam preenchidas no registro Y340 diretamente no PVA da ECF.

Operações com Pessoa Vinculada / Interposta Pessoa / País com Tributação Favorecida

Marcar no caso de pessoa jurídica (inclusive instituição financeira ou companhia seguradora, conforme relacionadas no § 1º do art. 22 da Lei nº 8.212, de 1991, e no inciso II do art. 14 da Lei nº 9.718, de 1998) que realizou exportação/importação de bens, serviços, ou direitos, ou que auferiu receitas financeiras, ou que incorreu em despesas financeiras em operações efetuadas com pessoa física, ou jurídica residente, ou domiciliada no exterior, considerada pela legislação brasileira:

a) pessoa vinculada;

b) pessoa residente, ou domiciliada em países com tributação favorecida, ou cuja legislação interna oponha sigilo relativo à composição societária de pessoas jurídicas, ou a sua titularidade;

c) a partir de 1º de janeiro de 2009, pessoa residente, ou domiciliada no exterior, que goze, nos termos da legislação, de regime fiscal privilegiado (Art. 24-A da Lei nº 9.430, de 1996, instituído pela Lei nº 11.727, de 2008).

Selecionar essa opção também no caso de pessoa jurídica, inclusive instituição financeira ou companhia seguradora, que realizar as operações acima referidas por intermédio de interposta pessoa.

IMPORTANTE O sistema não irá gerar informação de forma automática para essa opção, é necessário que estas informações sejam preenchidas nos registros Y291, Y300 e Y320 diretamente no PVA da ECF.

PJ Enquadrada nos Artigos 48 ou 49 da IN RFB no 1.312/2012

Marcar caso a pessoa jurídica esteja enquadrada nos artigos 48 ou 49 da IN RFB n° 1.312/2012.

Atividade Rural

Marcar essa opção caso a pessoa jurídica realize exploração de atividade rural.

Lucro da Exportação

Marcar nos casos em que a pessoa jurídica adota a forma de tributação pelo lucro real, inclusive se optante pelo Refis, que goze de benefícios fiscais calculados com base no lucro da exploração.

Importante

O sistema não irá gerar informação de forma automática para essa opção, é necessário que estas informações sejam preenchidas nos registros N600, N610 e X280 diretamente no PVA da ECF.

Isenção e Redução do Imposto para Lucro Presumido

Marcar essa opção no caso da pessoa jurídica tributada pelo lucro presumido e optante pelo Refis usufruir de benefícios fiscais relativos a isenção ou redução do imposto de renda.

FINOR / FINAM / FUNRES

Marcar no caso de pessoa jurídica ou grupos de empresas coligadas (de que trata o art. 9º da Lei nº 8.167, de 1991, alterado pela Medida Provisória nº 2.199-14, de 24 de agosto de 2001), titulares de empreendimento de setor da economia considerado, em ato do Poder Executivo, prioritário para o desenvolvimento regional, aprovado, ou protocolizado, até 2 de maio de 2001 nas áreas da Sudam e da Sudene, ou do Grupo Executivo para Recuperação Econômica do Estado do Espírito Santo (Geres) (MP nº 2.199-14, de 2001, art. 4º, e MP nº 2.145, de 2 de maio de 2001, art. 50, XX, atuais MP nº 2.156-5, de 2001, art. 32, XVIII, e nº 2.157-5, de 2001, art. 32, IV).

Doações a Campanhas Eleitorais

Marcar essa opção caso a pessoa jurídica tenha efetuado, durante o ano-calendário, doações a candidatos, comitês financeiros e partidos políticos, ainda que na forma de fornecimento de mercadorias, ou prestação de serviços para campanhas eleitorais.

Participação Permanente em Coligadas ou Controladas

Marcar caso a pessoa jurídica domiciliada no Brasil, tenha tido participações permanentes, no ano-calendário, em capital de pessoa jurídica domiciliada no Brasil, ou no exterior, considerada, pela legislação brasileira, avaliada pelo método de equivalência patrimonial.

PJ Efetuou Vendas a Empresa Comercial Exportadora com Fim Específico de Exportação

Marcar quando a pessoa jurídica efetuou vendas, no ano-calendário, a empresas comerciais exportadoras.

Caso esta opção esteja marcada, será gerado o registro Y550 no SPED ECF.

Importante

O sistema irá gerar informação somente para essa opção. Para as demais opções marcadas, é necessário que as informações sejam preenchidas diretamente no PVA da ECF.

Ativos no Exterior

Marcar caso a pessoa jurídica possua ativos no exterior, salvo quando o valor contábil total dos ativos a declarar, convertido para reais no final do período abrangido pela ECF, for inferior a R$ 100.000,00 (cem mil reais).

PJ Comercial Exportadora

Marcar essa opção no caso de pessoa jurídica empresa comercial exportadora que comprou produtos com o fim específico de exportação, ou exportou, no ano-calendário, produtos adquiridos com esta finalidade.

Recebimentos do Exterior ou Não Residentes

Marcar essa opção caso a pessoa jurídica tenha recebido, durante o ano-calendário, de pessoas físicas ou jurídicas, residentes ou domiciliadas no exterior ou de não-residentes:

-

quaisquer valores mediante operações de câmbio de qualquer natureza;

-

quaisquer valores por intermédio de transferências internacionais em reais (TIR), ou seja, provenientes de conta bancária em reais (R$) titulada por não-residente;

-

valores iguais ou superiores a R$ 120.000,00 (cento e vinte mil reais), equivalentes a R$ 10.000,00 por mês, por intermédio de cartões de crédito;

-

quaisquer valores por intermédio de depósitos em contas bancárias mantidas no exterior.

Pagamentos do Exterior ou Não Residentes

Marcar nos casos de pessoa jurídica que tiver pagado, creditado, entregado, empregado ou remetido, durante o ano-calendário, a pessoas físicas, ou jurídicas, residentes, ou domiciliadas no exterior, ou a não-residentes:

-

quaisquer valores mediante operações de câmbio de qualquer natureza;

-

quaisquer valores por intermédio de transferências internacionais em reais (TIR), ou seja, pela utilização de reais (R$) para crédito de conta bancária titulada por não-residentes;

-

valores iguais ou superiores a R$ 120.000,00 (cento e vinte mil reais), equivalentes a R$ 10.000,00 por mês, por intermédio de cartões de crédito;

-

quaisquer valores mediante a utilização de recursos mantidos no exterior.

Comércio Eletrônico e Tecnologia da Informação

Marcar essa opção caso a pessoa jurídica tenha efetuado, durante o ano-calendário, vendas de bens (tangíveis, ou intangíveis), ou prestado serviços, por meio da Internet, para pessoas físicas e jurídicas, residentes, ou domiciliadas no Brasil, ou no exterior.

Ao marcar este campo, são disponibilizados os registros X400 (Comércio Eletrônico e Tecnologia da Informação) e X410 (Comércio Eletrônico) no SPED ECF.

Royalties Recebidos do Brasil e do Exterior

Marcar essa opção caso a pessoa jurídica tenha recebido, durante o ano-calendário, de pessoas físicas ou jurídicas, residentes ou domiciliadas no Brasil ou no exterior, rendimentos a título de royalties relativos à:

-

exploração econômica dos direitos patrimoniais do autor, de marcas, de patentes e de desenho industrial;

-

exploração de know-how;

-

exploração de franquias;

-

exploração dos direitos relativos à propriedade intelectual referente a cultivares.

Royalties Pagos a Beneficiários do Brasil e do Exterior

Marcar essa opção caso a pessoa jurídica tenha efetuado pagamento, ou remessa, durante o ano-calendário, a pessoas físicas ou jurídicas, residentes, ou domiciliadas no Brasil, ou no exterior, a título de royalties relativos a:

-

exploração econômica dos direitos patrimoniais do autor, de marcas, de patentes e de desenho industrial;

-

exploração de know-how;

-

exploração de franquias;

-

exploração dos direitos relativos à propriedade intelectual referente a cultivares.

Rendimentos Relativos a Serviços, Juros e Dividendos Recebidos do Brasil e do Exterior

Marcar essa opção caso a pessoa jurídica tenha recebido, durante o ano-calendário, de pessoas físicas, ou jurídicas, residentes, ou domiciliadas no Brasil, ou no exterior, rendimentos relativos a:

-

serviços de assistência técnica, científica, administrativa e semelhantes que impliquem transferência de tecnologia;

-

serviços técnicos e de assistência que não impliquem transferência de tecnologia;

-

juros sobre capital próprio, bem como juros decorrentes de contratos de mútuo entre empresas ligadas e juros decorrentes de contratos de financiamento;

-

dividendos decorrentes de participações em outras empresas.

Pagamentos ou Remessas a Títulos de Serviços, Juros e Dividendos a Beneficiários do Brasil e do Exterior

Marcar essa opção caso a pessoa jurídica tenha pagado ou remetido, durante o ano-calendário, a pessoas físicas, ou jurídicas, residentes, ou domiciliadas no Brasil, ou no exterior, valores relativos a:

-

serviços de assistência técnica, científica, administrativa e semelhantes que impliquem transferência de tecnologia;

-

serviços técnicos e de assistência que não impliquem transferência de tecnologia;

-

juros sobre capital próprio, bem como juros decorrentes de contratos de mútuo entre empresas ligadas e juros decorrentes de contratos de financiamento;

-

dividendos decorrentes de participações em outras empresas.

Inovação Tecnológica e Desenvolvimento Tecnológico

Marcar essa opção para os casos de pessoa jurídica beneficiária de incentivos fiscais relativos às atividades de pesquisa tecnológica e desenvolvimento de inovação tecnológica, que tratam os arts. 17 a 26 da Lei nº 11.196, de 21 de novembro de 2005, ou a pessoa jurídica executora dos programas de desenvolvimento tecnológico industrial, ou agropecuário (PDTI/PDTA) de que trata a Lei nº 8.661, de 1993, aprovados até 31 de dezembro de 2005, que não tenha migrado para o regime estabelecido nos arts. 17 a 26 da Lei nº 11.196, de 2005.

Capacitação de Informática e Inclusão Digital

Marcar essa opção caso a pessoa jurídica tenha investido em atividades de pesquisa e desenvolvimento em tecnologia da informação, no âmbito dos programas de capacitação e competitividade, dos setores de informática, automação e tecnologias da informação, que trata a Lei nº 8.248, de 23 de outubro de 1991, a Lei nº 10.176, de 11 de janeiro de 2001, e a Lei nº 11.077, de 30 de dezembro de 2004, regulamentadas pelo Decreto nº 5.906, de 26 de setembro de 2006, ou tiver efetuado venda a varejo nos termos dos arts. 28 a 30 da Lei nº 11.196, de 2005, que dispõem sobre o programa de inclusão digital.

Pólo Industrial de Manaus e Amazônia Ocidental

Marcar caso a pessoa jurídica estiver localizada na área de atuação da Superintendência da Zona Franca de Manaus (Suframa) que seja beneficiária dos incentivos de que trata o Decreto-lei nº 288, de 28 de fevereiro de 1967, e alterações posteriores; a Lei nº 8.387, de 30 de dezembro de 1991, e alterações posteriores; ou o Decreto-lei nº 356, de 15 de agosto de 1968, e alterações posteriores (Amazônia Ocidental).

Zona de Processamento de Exportação

Marcar para pessoa jurídica autorizada a operar em Zonas de Processamento de Exportação, voltadas para a produção de bens a serem comercializados no exterior, de acordo com o estabelecido pela Lei nº 11.508, de 20 de julho de 2007 e pela Lei nº 11.732, de 30 de junho de 2008.

Área de Livre Comércio

Marcar para pessoa jurídica autorizada a operar nas Áreas de Livre Comércio de Boa Vista, Bonfim, Tabatinga, Macapá e Santana, Brasiléia, Cruzeiro do Sul ou Guajará-Mirim, beneficiária dos incentivos de que tratam a Lei nº 8.256, de 25 de novembro de 1991, a Lei nº 11.732, de 30 de junho de 2008, a Lei nº 7.965, de 22 de dezembro de 1989, a Lei nº 8.387, de 30 de dezembro de 1991, o Decreto nº 517, de 8 de maio de 1992, a Lei nº 8.857, de 8 de março de 1994, e a Lei nº 8.210, de 19 de julho de 1991, e alterações posteriores.

Resp, Recap, Padis, PATVD, Reidi, Repenec, Retaero, Recine, Resíduos Sólidos, Recopa, Copa do Mundo, Redit, REPNBL-Redes, Reif e Olimpíadas

Marcar essa opção quando for apresentada algum dos casos abaixo:

-

Pessoa jurídica habilitada no Regime Especial de Tributação para a Plataforma de Exportação de Serviços de Tecnologia da Informação (Repes) ou no Regime Especial de Aquisição de Bens de Capital para Empresas Exportadoras (Recap) instituídos pela Lei nº 11.196, de 2005, regulamentados pelos Decretos nº 5.712, de 2 de março de 2006, e nº 5.649, de 29 de dezembro de 2005, respectivamente.

-

Pessoa jurídica executora de projeto aprovado no âmbito do Programa de Apoio ao Desenvolvimento Tecnológico da Indústria de Semicondutores (Padis) ou do Programa de Apoio ao Desenvolvimento Tecnológico da Indústria de Equipamentos para TV Digital (PATVD), instituídos pela Lei nº 11.484, de 2007.

-

Pessoa jurídica habilitada ou co-habilitada no Regime Especial de Incentivos e Desenvolvimento da Infraestrutura (Reidi), instituído pela Lei nº 11.488, de 15 de junho de 2007, e regulamentado pelo Decreto nº 6.144, de 3 de julho de 2007, com alterações introduzidas pelo Decreto nº 6.167, de 24 de julho de 2007.

-

Pessoa jurídica habilitada ou co-habilitada no Regime Especial de Incentivos para o Desenvolvimento da Infraestrutura da Indústria Petrolífera das Regiões Norte, Nordeste e Centro-Oeste (Repenec), instituído pela Lei nº 12.249, de 2010, regulamentado pelo Decreto nº 7.320, de 28 de setembro de 2010.

-

Pessoa jurídica habilitada no Regime Especial de Incentivo a Computadores para Uso Educacional (REICOMP), instituído pela Lei nº 12.715, de 17 de setembro de 2012.

-

Pessoa jurídica habilitada no Regime Especial para a Indústria Aeronáutica Brasileira (Retaero), instituído pela Lei nº 12.249, de 2010.

-

Pessoa jurídica detentora de projeto de exibição cinematográfica aprovado no âmbito do Regime Especial de Tributação para Desenvolvimento da Atividade de Exibição Cinematográfica (Recine), instituído Lei nº 12.599, de 23 de março de 2012.

-

Estabelecimentos industriais que adquirirem resíduos sólidos utilizados como matérias-primas ou produtos intermediários na fabricação de seus produtos, de acordo com o art. 5º da Lei nº 12.375, de 30 de dezembro de 2010.

-

Pessoa jurídica habilitada ou co-habilitada no Regime Especial de Tributação para construção, ampliação, reforma ou modernização de estádios de futebol (Recopa), instituído pela Lei nº 12.350, de 20 de dezembro de 2010.

-

Pessoa jurídica habilitada para fins dos benefícios fiscais previstos na Lei nº 12.350, de 20 de dezembro de 2010, relativos à realização, no Brasil, da Copa das Confederações FIFA 2013 e da Copa do Mundo FIFA 2014.

-

Pessoa jurídica habilitada no Regime Especial Tributário para a Indústria de Defesa (Retid), instituído pela Lei nº 12.598, de 22 de março de 2012.

-

Pessoa jurídica habilitada no Regime Especial de Tributação do Programa Nacional de Banda Larga para Implantação de Redes de Telecomunicações (REPNBL-Redes), instituído pela Lei nº 12.715, de 17 de setembro de 2012, regulamentado pelo Decreto nº 7.921, de 15 de fevereiro de 2013.

-

Pessoa jurídica habilitada ou co-habilitada no Regime Especial de Incentivo ao Desenvolvimento da Infraestrutura da Indústria de Fertilizantes (REIF), instituído pela Lei nº 12.794, de 02 de abril de 2013, arts. 5º a 11.

-

Pessoa jurídica habilitada para fins de fruição dos benefícios fiscais, relativos à realização, no Brasil, dos Jogos Olímpicos de 2016 e dos Jogos Paraolímpicos de 2016.

Pessoa Jurídica entidade de grupo multifuncional, nos teremos da instrução normativa RFB nº 1.681/2016.

Checkbox. Marcar para indicar Grupo Multinacional.

Aba Informações de Registros

Esta tela permite a configuração das informações específicas por período para a geração de registros da ECF.

Período Inicial

Selecionar o mês inicial do período.

Quando o campo Forma Apuração for igual a "Trimestral", não será possível cadastrar mais de uma origem de dados para o mesmo registro no mesmo trimestre. Somente poderão ser informados os meses que estiverem compreendidos no período do lançamento.

Período Final

Selecionar o mês final do período.

Quando o campo Forma Apuração for igual a "Trimestral", não será possível cadastrar mais de uma origem de dados para o mesmo registro no mesmo trimestre. Somente poderão ser informados os meses que estiverem compreendidos no período do lançamento.

Registro

Selecionar o registro referente à origem dos dados. As opções disponíveis são:

Composição de Custos: Referente ao registro L210.

Lançamentos Parte A e-LALUR: Referente ao registro M300.

Lançamentos Parte A e-LACS: Referente ao registro M350.

Estas opções só estarão válidas para os trimestres que possuírem o campo Forma de Tributação no Período selecionado como "Real" ou "Real Estimativa".

Importante

Não será permitido cadastrar registros que estejam com períodos sobrepostos e que possuam o mesmo valor selecionado para o campo Registro.

Origem dos Dados

Selecionar o demonstrativo contábil.

Após a inclusão de registros nesta aba não será mais permitida a alteração dos campos: Período (somente quando existir troca de mês), Forma Tributação, Forma Apuração e Formas de Tributação no Período, localizados na aba Parâmetros de Tributação >> Forma de Tributação.